在企业融资领域很受欢迎的“部分分析的总结”(sum-of-the-parts analysis)已经在中央银行领域流行起来,反映出一种担忧,即大量同步加息可能产生的紧缩效应叠加在一起,大于各部分加起来的效果。鉴于一个国家的通货膨胀在很大程度上是全球经济疲软的结果,这些上涨可能会导致通货膨胀率意外大幅下降。货币贬值导致的进口价格上涨是另一个因素,因為这可能迫使各国收紧货币政策。信心效应也可能发挥作用,特别是在出口导向型公司层面。為了应对这些风险,各国央行可以坚持同步加息,以缓和全球通胀预期。它们在设计自己的行动方针时,还应考虑到外国央行行动的溢出效应。

在公司融资中,部分分析的总结试图回答这样一个问题:通过分拆某些实体来拆分企业集团是否会创造股东价值。其基本思想是,单个部门的价值之和可能超过该集团当前的估值。

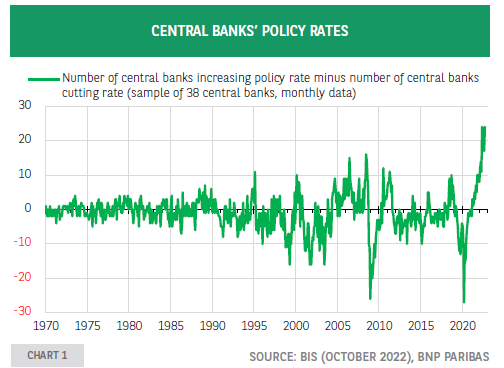

如今,这个概念已经进入了央行的世界。美联储(fed)副主席莱尔•布雷纳德(Lael Brainard)在最近的一次演讲中指出,“全球同时收紧政策的综合效应大于各部分的叠加效应。 ”同步加息的次数确实异常之高(见图表)。考虑到许多国家正遭受高通胀之苦,这并不令人意外。根据布雷纳德的说法,这迫使美联储“考虑到利率上升、美元走强和外国经济体对美国需求减弱的溢出效应,以及反向影响”。

欧洲央行首席经济学家菲利普•莱恩(Philip Lane)最近也提出了类似的观点:“全球经济深度一体化的本质意味著,我们的分析需要考虑到国际货币政策的溢出效应。 ”

另一个警告来自世界银行(World Bank)的工作人员:“在高度一体化的全球经济中,货币和财政政策高度同步收紧对经济增长造成的损害,可能比简单地总结单个国家政策行动的影响所能预期的更大。 ”

為什麽会有这样一种风险:加息的综合影响可能大于各部分的总和?彼得森国际经济研究所的莫里斯·奥布斯特菲尔德认為有两个原因。

如果一个国家的通胀在很大程度上是全球疲软的函数——即全球产出缺口在很大程度上决定了个别国家水平上的价格发展——那麽许多国家同步加息,通过对全球产出缺口的影响,可能会导致通胀意外地突然大幅下降。进口价格上涨是另一个因素。在其他条件不变的情况下,一个国家收紧货币政策应该会导致该国货币升值。贸易伙伴的货币贬值可能导致进口价格通胀上升,迫使各自的央行也收紧政策,从而导致全球增长放缓。除了奥布斯特菲尔德提到的几点,信心效应也可能发挥作用。这对出口导向型公司尤為重要。𪠽𪠽地央行提高利率时,特定出口市场对其产品的需求可能会受到影响。当这种情况在它们的几个出口市场同时发生时,丧失信心的负面影响可能是不成比例的。

考虑到加息的综合效应可能大于各部分叠加的风险,我们能做些什麽?央行可以在沟通中坚持加息的同步性。这可能会缓和全球的通胀预期,在一定程度上有助于将通胀拉回到目标水平。

因此,累积的紧缩力度可能会更小,从而降低货币政策“过度”的风险。正如布雷纳德和莱恩所提到的,央行也可以特别注意外国央行行动的溢出效应。这可能再次意味著,累积的紧缩力度可能会变小。然而,有一种风险是,投资者会将这解读為过早的鸽派转变,因此明确的沟通对于避免可信度的丧失至关重要

下载完整的经济前瞻